Des réformes et des taxes en désaccord avec le patrimoine

Samedi 01 décembre 2018, la capitale parisienne s’est embrasée et l’Arc de triomphe a été victime de dégradations sans précédent. Le président du Centre des Monuments Nationaux, gestionnaire des lieux, Philippe Bélaval, a publié des images du vandalisme sur son compte Twitter. Il est question d’un million d’euros de réparations ! Il faudra donc trouver l’argent pour restaurer le monument (qui a d’ailleurs ré-ouvert mercredi 12 décembre).

— Philippe Bélaval (@PBelaval) 2 décembre 2018

Afin de calmer les tensions, mardi 04 décembre, Monsieur le Premier ministre, Edouard Philippe a annoncé un moratoire de six mois sur le contrôle technique et la hausse des prix de l’électricité…puis un peu plus tard la suppression pure et simple de l’augmentation prévue pour 2019.

Au parlement, on a également entendu sur divers bancs la proposition de revenir sur la suppression de l’Impôt de solidarité sur la fortune (ISF).

Patrimoine-Environnement déplore évidemment profondément les attaques qui ont eu lieu envers notre patrimoine.

Par ailleurs, les mesures proposées par notre Premier ministre sont l’occasion pour nous de revenir sur l’actualité et notamment les réformes et les taxes qui, votées sans réelle concertation avec ceux qui, selon la déclaration des droits de l’Homme, doivent consentir à l’impôt, nous semblent en désaccord avec la protection et le financement de notre patrimoine bâti et paysager.

La contribution au service public de l’électricité (CSPE) et le financement éolien

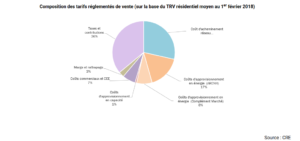

Le moratoire concernant la hausse des prix de l’électricité nous intéresse particulièrement puisque si l’on s’attarde à regarder une facture d’électricité, on constate que les taxes et les contributions s’élèvent actuellement à 36%.

Que deviennent alors ces 36% ?

Que deviennent alors ces 36% ?

Une partie va à la contribution tarifaire d’acheminement pour l’électricité (CTA), une autre partie est destinée aux taxes sur la consommation finale d’électricité (TCFE), une autre encore concerne la taxe sur la valeur ajoutée (TVA), et enfin celle qui nous intéresse se nomme la contribution au service public de l’électricité (CSPE).

Cette taxe est payée par tous les consommateurs d’électricité depuis le 1er janvier 2004 et alimente un compte spécifique, intitulé “Transition énergétique” qui finance notamment toutes les politiques qui cherchent à soutenir les énergies renouvelables.

« La contribution aux charges du service public pour l’électricité est estimée à 100 euros par Français par an. Il s’agit de la taxe la plus lourde de toutes celles qui composent la facture d’électricité des consommateurs » peut-on lire sur le site de l’Agence France électricité.

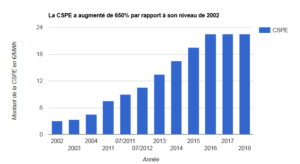

Pour l’année 2018, ces charges représentent 7,938 milliards d’euros. Soit une augmentation de +650% depuis 2002.

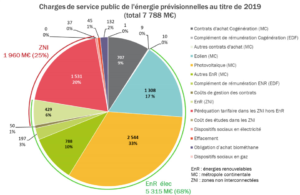

Pour l’année 2019, la Commission de régulation de l’énergie (CRE) évalue le montant total des charges à 7,788 milliards d’euros dont 68% irait aux énergies renouvelables, et la moitié uniquement pour le photovoltaïque et l’éolien.

Nous ne sommes pas contre un financement des sources d’énergies durables, mais pour « la taxe la plus lourde de toutes celles qui composent la facture d’électricité des consommateurs », nous trouvons qu’il y a là opacité, notamment concernant le financement de l’éolien, représentant plus d’1,3 milliards d’euros de taxes.

Plus récemment, il a été question du « contentieux Messer », une entreprise qui réclamait le remboursement de la CSPE.

Estimant qu’elle n’était pas compatible avec une réglementation européenne adoptée en 2008, stipulant que : « Pour qu’une taxe puisse être considérée comme faisant partie intégrante d’une mesure d’aide, il doit exister un lien d’affectation contraignant entre la taxe et l’aide concernées en vertu de la réglementation nationale pertinente, en ce sens que le produit de la taxe est nécessairement affecté au financement de l’aide et influence directement l’importance de celle-ci et, par voie de conséquence, l’appréciation de la compatibilité de cette aide avec le marché commun ».

Suite à cela, plusieurs milliers de recours ont été déposés. Le Conseil d’État a contenu la demande : ses magistrats ont décidé le 3 décembre 2018 que le droit au remboursement très partiel de la CSPE de la part de l’Etat pour l’année 2019 serait limité à 7,42% de la taxe, et seulement pour ceux qui en ont déjà fait la demande avant le 31 décembre 2017, sont éligibles à ce remboursement, soit moins de 10 000 personnes.

Nous ne pouvons nous empêcher de penser que la suppression de cette contribution augmenterait le pouvoir d’achat, serait une mesure de justice, et calmerait la recherche d’effets d’aubaines des promoteurs éoliens.

L’impôt sur la fortune immobilière

Parmi les autres mesures qui ont été prises et que nous regrettons toujours : l’impôt sur la fortune immobilière.

Vous n’êtes pas sans savoir que l’impôt de solidarité sur la fortune (ISF) a été remplacé par l’impôt sur la fortune immobilière (IFI) au 1er janvier 2018.

Et on s’en doute, une telle taxe est très néfaste pour le patrimoine puisque la plupart des patrimoines bâtis en paient le tribu et n’incite donc pas du tout à devenir propriétaire et, par extension, à prendre soin de notre patrimoine immobilier.

Par ailleurs, l’ISF avait joué un rôle très important dans l’apparition de grands donateurs, qui ont créé de grandes fondations sur le modèle anglo-saxon. Patrimoine-Environnement tient à rappeler le coup qui a été porté à ces fondations avec la suppression de l’ISF puisqu’elles étaient les seules à pouvoir le défiscaliser. Autrement dit, l’incitation à donner pour les contribuables désormais exonéré d’IFI a plus ou moins disparue…

Notons cependant que Benjamin Griveaux, porte-parole du gouvernement, vient d’annoncer l’évaluation de l’IFI à l’automne 2019. Il a déclaré mercredi 05 décembre que l’impôt sur la fortune immobilière (IFI) pourrait être supprimé s’il est prouvé après évaluation qu’il ne fonctionne pas.

L’apport en mécénat des grandes entreprises

Le 28 novembre dernier, la Cour des Comptes a rendu public le rapport portant sur le mécénat d’entreprise, commandé par la Commission des finances, de l’économie générale et du contrôle budgétaire de l’Assemblée nationale.

Le rapport préconise, entre autre, de limiter l’apport en mécénat des grandes entreprises, jusqu’ici onéreux et mal encadré.

Actuellement, et depuis la loi Aillagon de 2003, les entreprises sont incitées à devenir mécènes grâce à une réduction de leur impôt sur les sociétés (IS) correspondant à 60% du montant du don, dans la limite de 0,5% de leur chiffre d’affaires.

En plus de cela, la loi a rendu possibles les contreparties sans lien direct avec la valeur du don reçu, à hauteur de 25% maximum, de la part du bénéficiaire de leur don.

Dans le rapport d’Alain Schmitz du 25 juillet 2018, en parlant des TPE et des PME, il est souligné que « le fait que les versements effectués pour des dons ne soient pris en compte dans le calcul de la réduction d’impôt que dans la limite de 0,5% du chiffre d’affaires constitue aujourd’hui un frein à aller au-delà pour un grand nombre d’entre elles, alors que ce plafond ne constitue pas un problème pour les grandes entreprises, dont le montant des dons reste très éloigné ».

Seulement, Bercy envisagerait d’une part de supprimer le double avantage en réintégrant les contreparties dans la réduction d’impôts de 60%, et d’autre part en fixant un plafond de la réduction fiscale « en valeur absolue, autour de 15 millions d’euros » et non plus dans la limite de 0,5% du chiffre d’affaires…

Quelle erreur serait-ce que de fixer un tel plafond ! Le baromètre du mécénat d’entreprise, réalisé par Admical, témoigne bien que les grandes entreprises sont aujourd’hui la locomotive du mécénat d’entreprise.

Alain Schmitz préconise enfin :

Fixer un plafond distinct en fonction de la taille de l’ entreprise serait susceptible de faire perdre à cette loi emblématique ce qui fait sa force, à savoir sa clarté et sa simplicité, sans oublier le risque constitutionnel qui est opposé selon lequel une différenciation du taux selon la taille de l’entreprise ne serait pas en corrélation directe avec l’objectif du dispositif de mécénat, qui est soutenir le financement d’actions d’intérêt général. Rien n’empêche en revanche de maintenir le plafond à 0,5%, mais d’autoriser à ce qu’il ne s’applique pas lorsque le montant annuel des dons reste inférieur à un certain niveau.

Le rapport d’Alain Schmitz intitulé « Le mécénat culturel : outil indispensable de la vitalité culturelle », résume parfaitement notre pensée sur l’état actuel du mécénat. Nous vous invitons vivement à le consulter.